Voy a centrarme en los fondos que tengo en mi cartera de ahorro a largo plazo. Estos son los porcentajes que tengo en mi cartera por tipos de activo:

- Renta Variable: 69%

- GLOBAL CAP GRANDE BLEND: 37% (Indexada)

- GLOBAL CAP GRANDE GROWTH: 11% (gestión activa)

- GLOBAL ALTO DIVIDENDO: 11% (gestión activa)

- GLOBAL CAP FLEXIBLE: 10% (gestión activa

- Renta fija: 21%

- GLOBAL – EUR CUBIERTO: 12% (Indexada)

- BONOS LIGADOS A LA INFLACION EUR 9% (Indexada)

- Oro: 10%

Se puede ver que estoy invertido en renta variable indexada y de gestión activa y en renta fija indexada. Además tengo un ETF de oro físico. En las siguientes secciones explicaré mi proceso de selección para cada categoría.

Renta variable indexada

Aquí he intentado ser lo más generalista posible. Hace tiempo estuve invertido en el fondo Amundi IS MSCI World AE-D (ISIN LU0996182647). Era el único fondo indexado global que estaba disponible fácilmente. El problema de este fondo era que tiene unos gastos (TER) del 0.30%, que tampoco es que sea altísimo. Hoy día hay comercializadoras que ofrecen mejores opciones. De las que veo disponibles más habitualmente, me quedo con estas:

- iShares Developed World Index (IE) D Acc EUR (ISIN IE00BD0NCM55)

- Vanguard Global Stock Index Fund EUR Acc (ISIN IE00B03HD191)

- Fidelity MSCI World Index Fund P-ACC-EUR (ISIN IE00BYX5NX33)

¿Cómo elegir uno de estos fondos? Pues deberían ser muy parecidos, al seguir teóricamente al mismo índice. Yo lo que se suelo hacer es compararlos con esta herramienta de Morningstar. Los resultados que me da son estos:

En principio los tres dan rentabilidades muy parecidas, aunque el Vanguard da algo menos. La diferencia supongo que será por los costes.

Hay gente que suele meter en su cartera algún indexado a en acciones de menor capitalización o en emergentes. Yo en principio me quedo solo con un fondo global, y luego en la parte de gestión activa intento meter algo de diversificación.

Renta Fija indexada

Aquí en principio quiero tener parte en renta fija global con divisa cubierta, parte en renta fija europea. Las dos en renta de duración intermedia, y a ser posible que sean de inversión en bonos gubernamentales, aunque podrían tener algo de renta fija corporativa.

De los fondos de renta fija global, me quedo con estos:

- Vanguard Global Bond Index Fund EUR Hedged Acc (ISIN IE00B18GC888)

- AMUNDI INDEX JPM GBI GLOBAL GOV IHE EURH (ISIN LU0389812693)

- iShares Green Bond Index Fund Acc EUR Hedged (ISIN IE00BD0DT578)

Vuelvo a hacer la comparativa con la herramienta de Morningstar y estos son los resultados:

Que el nombre del fondo de Ishares incluya la palabra «Green» ya hace intuir que no va a ser igual que los otros. Esto se corrobora en la comparativa: Aunque los tres están en la misma categoría, tiene una estrella Morningstar menos y su rentabilidad también es peor. También tiene unos gastos algo mayores y mayor desviación estadística respecto al índice. De los otros dos, el de Vanguard parece algo mejor, tanto por gastos como por resultados y desviación respecto al índice.

En cuanto a los fondos de renta fija europea, para diversificar un poco más, voy a buscar fondos que estén ligados a la inflación. Estos son los que he podido encontrar:

- Vanguard Eurozone Inflation-Linked Bond Index Fund EUR Acc (ISIN IE00B04GQR24)

- iShares Euro Government Inflation-Linked Bond Index Fund (IE) Institutional Acc EUR (ISIN IE00B4WXT857).

En la comparativa de Morningstar se puede ver que obtienen resultados bastante parecidos:

Pero hay algo raro, porque las rentabilidades de 2022, 2023 y lo que llevamos de año, son bastante diferentes. Habría que investigar un poco más a qué se deben estas diferencias, pero el de Vanguard tiene costes algo más bajos (muy poco). También tiene un cupón y un precio ponderado algo más bajos. El Vanguard tiene algo más de porcentaje de activos con vencimientos largos, aunque las diferencias son pequeñas.

ETF de Oro Físico

No existen fondos, que yo sepa, que inviertan en oro físico, así que para esta parte de mi cartera no me quedó más remedio que recurrir a los ETFs. Cuando empecé a invertir, no tenía acceso barato a ETFs desde la plataforma en la que trabajaba, así que me abrí una cuenta en otra plataforma. El problema es que esta plataforma está fuera de España y algún día, cuando supere los 50000 euros, tendré que hacer papeleo para declararlo a Hacienda.

Para los ETFs, hay dos opciones: Buscar directamente en la plataforma que tengáis, que dependiendo de cual sea puede ser más o menos complicado, o usar un buscador de ETFs. Yo suelo usar el de justetf. Acabo de hacer una búsqueda y sin hacer ningún filtro hay 2651 ETFs. Aplicando filtros, esto es lo que me va quedando:

- Metales preciosos: 44

- Más de 5 años: 31

- Réplica física perfecta: 25

- Patrimonio > 500 mill: 11

- Sin cobertura de divisas: 9

Me he quedado con los tres de mayor tamaño y que tuvieran gastos <0.2%:

Cualquiera de los tres me parece buena opción: Los gastos y las rentabilidades son muy parecidas. Yo me quedé con el tercero, me pareció interesante que el oro se guarde en Suiza…

Renta Variable Global Gestión activa

Aquí lo que he hecho es aplicar varios filtros para seleccionar entre los miles de fondos que aparecen en Morningstar:

| Filtro | Cantidad de Fondos | Comentario |

| Total | 22403 | |

| Renta Variable | 10786 | |

| Acumulación | 9120 | No quiero fondos de reparto de dividendos |

| Rating cualitativo: Oro, plata, bronce | 2122 | Para tener en cuenta no solo lo resultados, sino también al equipo gestor |

| Rentabilidad 10 años > media | 651 | Me interesa consistencia a largo plazo |

| Gastos < 2% | 603 | |

| Rating cuantitativo: 5* y 4* | 439 | |

| Quitar capitalización grande | 87 | Para diversificar respecto al fondo indexado |

Dentro de la renta variable, no quiero fondos sectoriales ni de una zona geográfica concreta, así que me he quedado con estas categorías y fondos:

- Renta Variable Global capitalizión flexible:

- Evli Global B (ISIN:

FI0008801188) Fidelity Active Strategy - FAST - Global Fund A-ACC-EUR(ISIN:LU1048657123)- Heptagon Fund ICAV – Kopernik Global All-Cap Equity Fund CE EUR Acc (ISIN: IE00BH4GY991)

- Evli Global B (ISIN:

- Renta Variable Global capitalización grande Growth:

- T. Rowe Price Funds SICAV – Global Focused Growth Equity Fund Q EUR (ISIN:

LU1127969597) - Wellington Global Quality Growth Fund EUR S Ac (ISIN: LU1076253134)

- Fundsmith Equity Fund T EUR Acc (ISIN:

LU0690375182)

- T. Rowe Price Funds SICAV – Global Focused Growth Equity Fund Q EUR (ISIN:

- Renta Variable Global Alto Dividendo:

- JPMorgan Investment Funds – Global Dividend Fund A (ISIN: LU0329202252)

- Guinness Global Equity Income D EUR Accumulation (ISIN:

IE00BDGV0290) - BNY Mellon Global Equity Income Fund EUR W Acc (ISIN:

IE00B90JKR63)

- Renta Variable Global capitalización pequeña y mediana:

- Vanguard Global Small-Cap Index Fund EUR Acc (ISIN: IE00B42W4L06)

- Goldman Sachs Global Small Cap CORE Equity Portfolio E Acc EUR Snap (ISIN: LU0245182059)

- BlackRock Global Funds – Systematic Sustainable Global SmallCap Fund D2 (ISIN:

LU0376433602)

He hecho una comparativa de un fondo indexado con los tres de renta variable global capitalización flexible y el Guinness Global Equity income:

Me ha llamado la atención el Fidelity Fast por varios motivos:

- Rentabilidad anualizada a tres años la más alta. A 10 años es la segunda más alta.

- Poca correlación con el índice, aunque solo en los tres últimos años. En años anteriores he visto que se comporta bastante parecido al índice.

- Invierte en empresas más pequeñas y con más sesgo value, así que aporta diversificación respecto al índice.

- Invierte un 13% en Asia Emergente, aporta diversificación.

- Invierte un 30% en corto en renta variable. No me gusta mucho, pero para una parte de la cartera es aceptable. Creo que sobre todo está corto en tecnología, así que servirá de protección cuando la tecnología corrija, si corrige.

- Los costes son un poco altos, pero los resultados son buenos.

El Evli parece una buena opción, pero aparentemente sigue demasiado al índice. Para eso, quizás es mejor comprar el fondo indexado. Es curioso que copie tan bien la rentabilidad del índice, porque está bastante sobreponderado en Europa y Japón. He mirado su cartera y no se parece en nada al índice global. Tiene compañías más pequeñas y de sesgo value.

Del Guinness me gusta que tiene un volatilidad más baja que el índice y no parece tener años con rentabilidades muy malas. Invierte en acciones más defensivas, y, por lo que he visto en las 10 mayores posiciones, no se parece al índice global.

Renta Fija Global Gestión Activa

Para este apartado, aunque solo tengo fondos indexados, he aplicado los siguientes filtros para buscar fondos de renta fija global en euros y con divisa cubierta, para que sean equivalentes al fondo indexado que tengo. He aplicado estos fitros:

| Filtro | Cantidad de Fondos | Comentario |

| Total | 49646 | |

| Renta Fija | 18429 | |

| Moneda en euros | 9164 | |

| Acumulación | 6708 | No quiero fondos de reparto de dividendos |

| Rating cualitativo: Oro, plata, bronce | 1220 | |

| Rentabilidad 10 años > media | 391 | Me interesa consistencia a largo plazo |

| Gastos < 1.5% | 388 | |

| Rating cuantitativo: 5* y 4* | 279 | |

| Renta Fija Global cubierta en Euros | 21 |

Estos son los fondos con los que me he quedado:

- PIMCO GIS Global Bond Fund Investor EUR (Hedged) Accumulation (ISIN:

IE00B05QM511) - JPM Aggregate Bond C (acc) – EUR (hedged) (ISIN:

LU0430493568) - Fon Fineco Renta Fija Internacional A FI (ISIN: ES0114592001)

Ninguno tiene unos resultados espectaculares, y los dos primeros tienen una rentabilidad malísima en 2022, aunque mejor que el fondo indexado.

Aquí pongo una comparativa con el fondo indexado:

El fondo de PIMCO tiene un mínimo de inversión de 5000000 de euros. No, no me he equivocado con los ceros. La clase que podemos comprar los «pobres» tiene unos gastos de 1.4% en vez de 0.49%, así que la cosa cambia bastante. Esto es importante tenerlo en cuenta, la mayoría de fondos más rentables van a ser con clases a las que no tenemos acceso, así que hay que comparar siempre con las clases que podemos comprar.

He modificado el filtro anterior cambiando solo los fondos de renta fija global por renta fija FLEXIBLE global y me he quedado con estos fondos:

- Flossbach von Storch – Bond Opportunities RT (ISIN: LU1481583711)

- BlueBay Funds – BlueBay Investment Grade Absolute Return Bond Fund S – EUR (ISIN:

LU0968473354) - JPM Global Bond Opportunities C (acc) – EUR (hedged) (ISIN: LU0890597809)

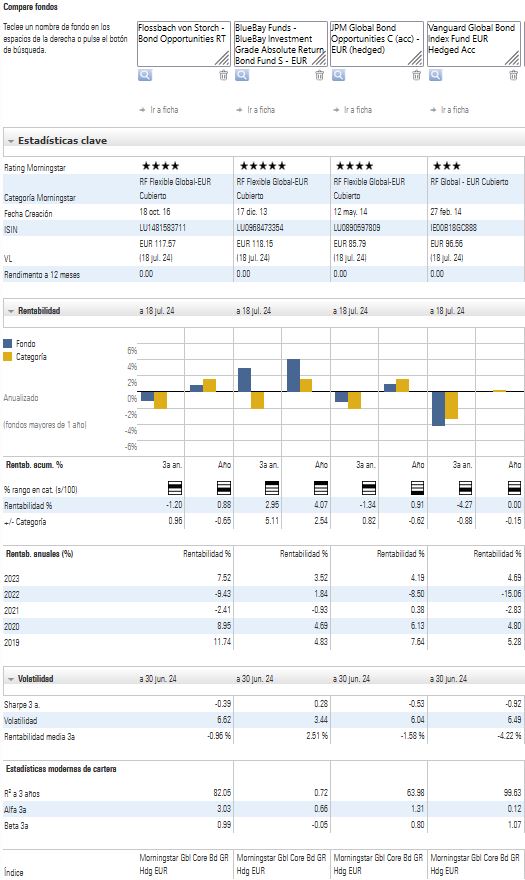

Comparo esta segunda selección con el fondo indexado global:

El fondo de Bluebay es en realidad un fondo de retorno absoluto, así que no se si es justo compararlo con los otros. La clase tampoco está disponible, con la que se puede coger suben los gastos un 0.4% anual. El de JPM tampoco está disponible, hay que coger una clase con gastos de 1.2% anual en vez de 0.5%.

Por último, hago una búsqueda de fondos de renta fija ligada a la inflación en euros, y de los 9 que me salen me quedo con estos dos, que quedan en rentabilidad a 10 años por debajo de los fondos indexados, así que no tendría mucho sentido elegirlos:

- State Street Euro Inflation Linked Bond Index Fund I EUR (ISIN: LU0956454291)

- DPAM L Bonds – EUR Inflation-Linked F (ISIN: LU0404952748)

Búsqueda de fondos en Renta 4

Una de las gestoras de fondos que uso es Renta 4 (no es una recomendación, simplemente es una de las que uso). He intentado hacer una búsqueda parecida para fondos de renta variable, pero no se pueden aplicar exactamente los mismos filtros: Por ejemplo, no se puede filtrar por la rentabilidad a 10 años, ni por los ratings cualitativos de Morningstar. Pero como en Renta 4 hay menos fondos que en Morningstar, me ha quedado una lista bastante corta que pongo aquí. Varios de los los fondos esta´n entre los que he encontrado con los filtros de Morningstar:

He hecho lo mismo para los fondos de renta fija y los resultados son bastante diferentes a los que he tenido aplicando los filtros en Morningstar:

En el caso de la renta fija, quizás tenga que ver con hacer el filtro a cinco o diez años. Los tipos de interés han cambiado mucho y seguro que el comportamiento de los fondos de renta fija también. Volví a hacer el filtro en Morningstar adaptándome a los filtros de Renta 4 y sigo teniendo resultados muy diferentes. No lo sé, elegir fondos activos de renta fija es muy complicado para mí…

Conclusiones

Confío sobre todo en los fondos indexados, pero para la parte de renta variable, que es bastante más grande, he incluido algunos fondos de gestión activa, sobre todo para diversificar un poco. Soy consciente de que me pueden restar algo de rentabilidad, pero lo que busco es reducir la volatilidad y tener menos sustos a lo largo del tiempo.

En la parte de renta fija me quedaré solo con los fondos indexados: En Morningstar he encontrado algunos fondos que baten a los indexados, pero en Renta 4 me salen unos completamente diferentes. Para la cartera de ahorro a medio plazo sí que incluyo algunos fondos de renta fija de gestión activa, porque aquí tengo más porcentaje en renta fija. De momento no me va mal con los que tengo en esta cartera, pero seguiré analizando fondos para ver si cambio alguno.

Pingback: Resumen antes de las vacaciones y semanas de descanso – Mi Blog sobre independencia financiera

This was very useful! I’ll be bookmarking this for future reference.

Thanks for sharing such valuable information. Your perspective on this topic is very insightful!

Your post was both informative and engaging. I enjoyed reading it from start to finish.

I’ll right away take hold of your rss feed as I can not to find your e-mail subscription hyperlink or newsletter service. Do you’ve any? Please let me recognise so that I could subscribe. Thanks.

Sorry, I don’t have any email subscription, nor rss feed. Maybe I’ll include them in future updates

Greetings from Carolina! I’m bored at work so I decided to browse your site on my iphone during lunch break. I really like the knowledge you provide here and can’t wait to take a look when I get home. I’m surprised at how quick your blog loaded on my mobile .. I’m not even using WIFI, just 3G .. Anyhow, great site!

Woah! I’m really digging the template/theme of this blog. It’s simple, yet effective. A lot of times it’s hard to get that «perfect balance» between usability and appearance. I must say you have done a excellent job with this. Also, the blog loads extremely fast for me on Opera. Outstanding Blog!

My brother suggested I may like this blog. He used to be entirely right. This submit actually made my day. You can not believe just how so much time I had spent for this info! Thank you!

This is my first time go to see at here and i am truly impressed to read all at alone place.

Thank you, your article surprised me, there is such an excellent point of view. Thank you for sharing, I learned a lot.

Hello to all, the contents present at this site are truly amazing for people experience, well, keep up the good work fellows.|

Hi to all, the contents existing at this website are genuinely awesome for people knowledge, well, keep up the nice work fellows.|

Hello to all, the contents existing at this website are actually awesome for people experience, well, keep up the nice work fellows.|

Hi to every one, the contents existing at this web site are genuinely awesome for people knowledge, well, keep up the nice work fellows.|

I’ve been browsing online more than 2 hours today, yet I never found any interesting article like yours. It’s pretty worth enough for me. Personally, if all website owners and bloggers made good content as you did, the web will be a lot more useful than ever before.|

I’ve been surfing online more than 4 hours today, yet I never found any interesting article like yours. It’s pretty worth enough for me. In my view, if all webmasters and bloggers made good content as you did, the web will be much more useful than ever before.|

Great website. Lots of helpful info here. I am sending it to several pals ans also sharing in delicious. And of course, thank you for your effort!